運用状況

先月から-41,977円の減少です。

(運用額には毎月5万円入金しています。)

(6月はボーナスがあったので追加で25万円入金しています。)

主な株価上昇・下落の要因となった6月の出来事はこちらです。

6/3 米雇用指標が市場予想を下回り、米連邦準備理事会(FRB)が積極的に金融を引き締めるとの懸念がやや和らいだ。利上げが景気を冷やす見方が弱まり、景気敏感株や消費関連株が買われた。

6/8 米長期金利の上昇が一服したことや中国の経済活動の正常化への期待で主要株が上昇。日経平均では 円相場が1ドル=133円台前半の円安・ドル高水準になったことで輸出採算の改善期待感も投資家心理を支える。

6/13 5月の米消費者物価指数が市場予想(8.3%)を上回り、米インフレの再加速で、米連邦準備理事会(FRB)が秋以降も積極的な金融引き締めを続けるとの観測が台頭。米景気を冷やすとの懸念が株式相場の重荷となった。ダウは年初来安値を更新した。円相場は1ドル=135円台前半まで下落、1998年以来の円安・ドル高水準を付けた。

6/17 米連邦準備理事会(FRB)が15日の米連邦公開市場委員会(FOMC)で通常の3倍にあたる0.75%の利上げを決めた。急激な金融引き締めが景気後退を招くとの警戒が強まり、幅広い銘柄が売られた。ナスダック総合株価指数とS&P500種株価指数は年初来安値を更新。16日はスイスと英国の中央銀行が相次ぎ利上げを発表し、来月には欧州中央銀行(ECB)も利上げを決める見通しで、欧米中銀の金融引き締めが世界景気を冷やすとの見方が台頭した。

6/21 ダウ平均は前週に週間で4.8%安と今年最大の下落率となり、前週までの2週間で3000ドルあまり下げていた。前日まで急ピッチで下げていた後で、値ごろ感が出たとみられ短期的な戻りを見込んだ買いが入った。

6/27 米経済指標の発表を受け米連邦準備理事会(FRB)の急速な利上げ観測がやや和らぎ、運用リスクを取りやすくなった投資家の買いが入った。

6月のキーワードは「金融引き締め」。

15日に米連邦準備理事会(FRB)が通常の3倍にあたる0.75%の利上げを決めたことを皮切りに、世界的に金融引き締めの動きが活発になりました。

その影響で日米主要株価はともに景気減速への警戒感から揃って大幅に下落することとなりました。

月末は多少警戒感が薄れ株価が回復しましたが、金融引き締めに伴う下落幅は大きく、月初に比べると日経は約3%ダウは約6%も下落しています。

購入銘柄

6月に購入した銘柄は以下のとおりです。

・VHT「バンガード・米国ヘルスケアセクターETF」 1枚

・1343「東証REIT指数連動型上場投信」 10枚

・IVV「iシェアーズ・コアS&P500ETF」 5枚

売買基準に則り、今回は「ディフェンシブ」のカテゴリーから購入しました。売買基準を設定した時の記事はこちら。

また、今回は無事にボーナスも支給されたので追加で25万円分購入することができました。

この25万円については前々から言っていたとおり、購入基準には該当していたものの購入上限(5万円)を超えていたため断念していた「S&P500連動型」に充てることができました。

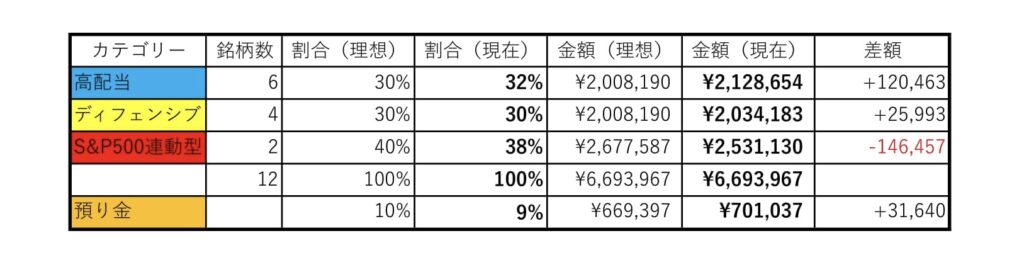

KPIで見てもだいぶバランスよくなってきたかなと思います。

ひとこと

ついにアメリカが利上げを発表しましたね。

金融引き締めの動きがこれからどんどん活発化していきそうです。

それでも利上げに伴うマイナスは一時的なものなんじゃないかなと楽観視しています。通常の3倍の上げ幅とはいえ、今までも利上げはありましたし、それでもダウは上がり続けていますからね。

それよりも、コロナでも今回の利上げでもそこまで崩れなかった自分のポートフォリオにびっくりしています。KPIの設定がやはり良かったのかな。

あと半年このまま順調にいくことを願いつつ、余ったボーナス金でふるさと納税してきます。節税も大切。